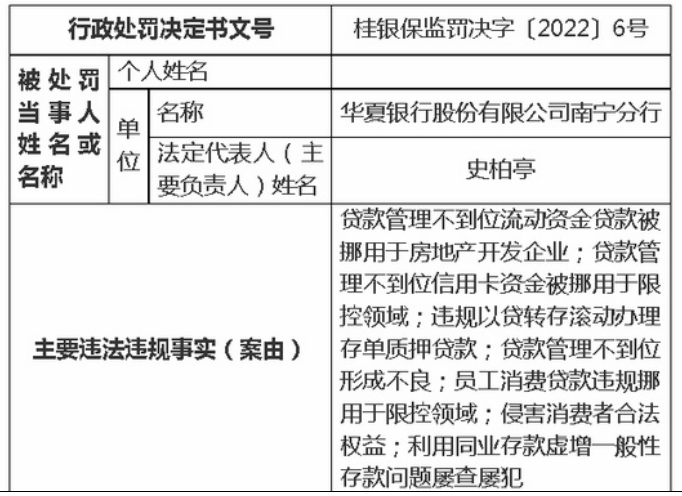

信用卡资金被挪用于限控领域已成为信用卡业务违规最突出的问题,银行不断收紧的政策之下,仍有银行因此吃到了大额罚单。

01

在收到此次罚单之前,华夏银行宿迁分行在今年4月份因办理无真实贸易背景的银行承兑汇票、发放主体结构未封顶的个人住房按揭贷款、个人贷款资金被挪作他用等行为,刚刚被中国银保监会宿迁银保监分局行政处罚,罚款金额超过百万。

根据「支付百科」统计,华夏银行已成为被罚较多的银行之一,从2021年开始,其收到的罚单就接连不断,在去年5月份还收到了银保监会9830万元的巨额罚款。

02

早在2020年9月,华夏银行就曾发布过进一步明确信用卡资金用途的公告,称个人信用卡仅限持卡人本人日常消费使用,信用卡资金不能用于生产经营、固定资产投资、股权投资、套现等非消费领域,包括购房、证券投资、理财、其他权益性投资及其他禁止性领域等。

去年9月份,华夏银行再次发布关于进一步加强信用卡资金用途管控的公告,表示 信用卡资金不得通过非正规交易渠道或虚假交易套现用卡及代还行为,将对信用卡套现及代还行为持续加强排查和管控。

此外,信用卡资金仅限持卡人本人日常消费使用,不得用于房地产、投资理财、证券市场、投资性贵金属、生产经营等非消费领域,并且会对华夏银行信用卡部分类别商户的交易设置限制,并根据监管要求和风险管理要求持续更新完善。

近年来,信用卡业务成为了银行违规的重灾区。除了华夏银行以外,工商银行、中国银行、邮储银行等国有大行也都因对信用卡资金流向管控不严遭到处罚。

随着信用卡新规的发布,对银行开展信用卡业务提出了更高的要求,银行业金融机构应当 采取有效措施及时、准确监测和管控信用卡资金实际用途,持续优化交易监测规则,提升预警能力。