近日,博通分析发布《非银行支付行业年度专题分析》。分析内容运用博通咨询构建的最新模型,结合厂商、行业与产业最新动态,在全面覆盖最新数据的基础上,论证行业发展现状、发展规律与趋势。报告通过宏观数据、产业形态、盈利模式、监管方向、牌照续展、政策分析等版块全面展示了国内支付行业现状,突出了行业发展新模式和盈利新动能。报告同时对监管政策和数字人民币、跨境支付均有深度分析。随行付凭借数字化解决方案及其落地化核心竞争力入选报告。

移动支付交易规模增速放缓

博通分析测算,2021年,移动支付交易规模达到了303.9万亿元人民币,比去年同期增长14%。2014年至2021年,移动支付规模持续增长,但增速从前期的超100% 降至近两年的10% - 20%区间,主要原因在于移动支付市场发展已趋向成熟,整体基数较大,且C 端流量逐渐见顶。博通咨询认为,未来移动支付行业的发展将主要得益于长尾效应的延续和数字化工具加速行业数字化程度带来的企业增值服务增长。

2019-2021年,线下支付交易规模持续增长,其中2020年第一季度受疫情影响,线下交易开展受阻,但线下场景仍存在较大拓展空间及商户数字化入口市场需求,叠加互联互通带来的便利性方面的促进,线下扫码支付交易规模预计将继续保持现有增速。

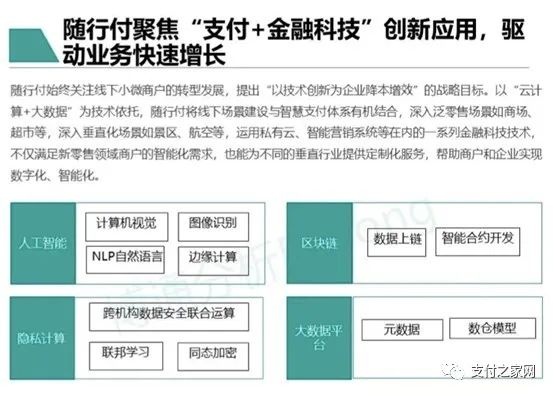

由于传统支付业务利润空间在政策监管和市场竞争下不断菱缩,多家支付机构均在计划及实施业务转型,逐步将业务经营重点转移到切入企业交易环节,为企业賦能数字化增值服务项目。智慧平台建设、数字人民币、专业化解决方案成为主要转型方向。

随着产业互联网时代的逐渐来临,各行各业的数字化升级都开始提速,大量没有数字化升级经验的线下中小微商户和连锁商户开始产生对于相关数字化升级工具的全新需求。在这样的大背景下,支付平台们可以借助渠道互联互通的机遇,整合更多的外部资源、场景和服务商,打造更加去中心化的开放平台,为有需求的商户提供对应的产品、服务和流量支持,助力商户的数字化升级进程。

数字人民币试点阶段扩展迅猛

数字人民币2021年试点区域实现全面覆盖,规模急速扩大。数字人民币之所以能够迅速推广和其定位有直接关系,最大限度的保证了利用现有金融体系,调动商业银行和支付机构的积极性,避免资源浪费。

虽然数字人民币在跨境支付领域还处于初步应用阶段,但多边央行数字货币桥项目已经颇受关注,未来数字人民币在跨境支付领域的应用值得期待。

博通分析认为,数字人民币试点阶段扩展迅猛,但商业可持续性建设仍然需要持续。

跨境支付面临多样化发展

博通分析判断,未来跨境支付监管仍将持续释放政策红利,通过多样化的政策和手段促进我国跨境贸易和跨境支付行业的健康发展。

跨境支付行业目前仍处于业务膨胀期,跨境出口B2C类电商支付规模年度增长仍然将保持稳定。

随着市场竞争的愈发激烈,国内外的跨境支付机构纷纷开始加快自身在牌照申请、产品服务升级、安全水平提升等各方面的脚步,持续构建公司自身的差异化核心竞争力。

博通分析认为,随着跨境贸易的增长,跨境贸易对支付的多样性需求也正在逐渐显露。以跨境电商举例,不同类型的跨境出口电商对收款机构的需求也不尽相同。

第三方产业支付市场未来更加深入化、精细化

第三方支付的发展,证照是基础,风控能力和技术能力将是核心推动力。博通分析判断多家支付机构均在计划及实施业务转型,逐步将业务经营重点转移到切入企业交易环节,为企业赋能数字化增值服务项目。智慧平台建设、 数字人民币、专业化解决方案成为主要转型方向。

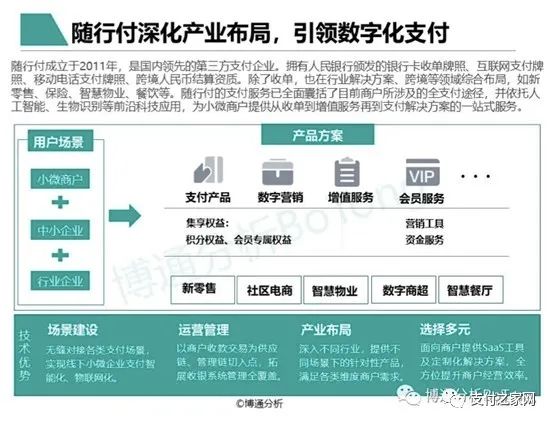

第三方产业支付市场未来也将更加深入化、精细化、落地化。在此报告中随行付数字化解决方案及其落地化核心竞争力成为典型案例之一。

随着第三方支付不断从一二线城市向三四线渗透,一方面是出于挖掘下沉市场机遇,另一方面,由于农业是国民经济的基础,国家高度重视金融机构在实体产业改造和扶贫工作中的推动作用,因而农村金融改革具有重要意义,而支付机构正是承担起普惠金融的使命。此前,据其他报告显示,随行付已成为下沉场景的领跑者。

从支付革新到落地化场景赋能的价值延伸

据博通咨询分析,随行付以“落地化、精细化”的核心理念为自身业务构筑起在下沉市场的护城河。依靠足够强的线下渠道建设和科创实力挖掘下沉市场机遇。从支付革新到落地化场景赋能,支付与产业的深度结合不仅满足着商户与消费者两端的需求,同时也在创造着新的愿景。

经过近十年的发展,2021年第三方支付银行卡收单市场规模接近40万亿元人民币,一季度和四季度的收单市场交易相对活跃。目前银行卡收单市场基本成型,交易量增速放缓,同时行业格局相对稳定。

未来随着相关合规的持续出台,以及各种政策红利的不断释放,未来服务深入化、精细化、落地化发展已经成为了一种趋势。